Dania: Rozliczenie firmy

Składanie rocznych deklaracji podatkowych w Danii

W przypadku bycia właścicielem firmy w Danii, masz obowiązek składania rocznych deklaracji podatkowych do SKAT-u, czyli odpowiedniego duńskiego organu podatkowego. Przedsiębiorcy prowadzący działalność w Danii mogą wykonać roczne rozliczenia drogą elektroniczną. Proces ten obejmuje korzystanie z oficjalnej strony internetowej www.skat.dk oraz specjalnego kodu, znanego jako NemID lub Tastselv. Dane firmy wymagane są również do rozliczeń podatkowych oraz VAT, co wymaga posiadania numeru CPR (Personnummer) nadanego przez Urząd Celno-Podatkowy.

Co warto wiedzieć o rocznych rozliczeniach dla firm w Danii?

- Jeśli prowadzisz własną działalność gospodarczą w Danii, jesteś odpowiedzialny za pełne rozliczenie podatkowe oraz prawo do indywidualnej ulgi podatkowej – Personfradrag, której wartość jest ustalana corocznie.

- Przedsiębiorcy w Danii mogą korzystać z innych ulg podatkowych i uwzględniać je w rocznych deklaracjach podatkowych.

- Od SKAT-u otrzymasz specjalny formularz – Selvangivelse – dotyczący deklaracji podatkowej, wysłany na podany adres podczas rejestracji.

- Osoby prowadzące działalność gospodarczą w Danii muszą złożyć rozliczenie podatkowe przed 1 lipca.

- Po 2 lipca SKAT (Skattestyrelsen) wysyła dokument – Årsopgørelse – zawierający decyzję podatkową przedsiębiorcy w Danii. Dokument ten wskazuje kwotę do zwrotu (Skat til udbetaling, zaznaczoną na zielono) lub do dopłaty (Restskat til betaling, oznaczoną na czerwono).

- Aby sprawdzić osobiste rozliczenie, zaloguj się na swoje indywidualne konto SKAT i kliknij „Se årsopgørelsen”. Jeśli chcesz wprowadzić korekty lub uwzględnić przysługujące ulgi, kliknij „Ret årsopgørelsen/oplysningsskemaet”.

- Zwrot podatku jest przekazywany na wcześniej założone konto NemKonto przez duńskiego przedsiębiorcę.

- Termin „Personlig indkomst” oznacza indywidualny przychód po odliczeniu składek na emeryturę ATP oraz ulgi za ubezpieczenia emerytalne.

- Termin „Kapitalindkomst” dotyczy przychodów z kapitałów, takich jak odsetki (np. z obligacji, inwestycji czy lokat) po odliczeniu kosztów odsetek związanych z kredytami.

- Przychód z kapitałów (kapitalindkomst) oraz odpisy od przychodów kapitałowych (fradrag i kapitalindkomst) są widoczne w rocznym rozliczeniu podatkowym dostarczanym przez SKAT.

- Termin „Renteindtægter” oznacza korzyści z tytułu odsetek, a „Renteudgifter” to koszty odsetek.

- W Danii firmy mogą złożyć roczne rozliczenia podatkowe, korygować deklaracje podatkowe lub odwoływać się od decyzji SKAT-u w ciągu 3 lat.

- Przedsiębiorcy w Danii mogą odliczyć składki ubezpieczeniowe, alimenty na rzecz dzieci, składki emerytalne, koszty dojazdu do pracy oraz wydatki na wyżywienie. Niemniej jednak duński organ podatkowy ma prawo sprawdzenia w ciągu 7 lat, czy opisane wydatki są zgodne z rzeczywistością.

- Przedsiębiorstwa w Danii mogą skorzystać z procedury odwróconego opodatkowania, co oznacza, że zagraniczne firmy sprzedające towary i usługi duńskim firmom nie muszą naliczać duńskiego VAT. W takim przypadku podatek nie jest widoczny na fakturze, a jedynie wartość netto towaru lub usługi. Aby to zrobić, można użyć przykładowego wzoru, np. „Reversed charge”, co oznacza, że nabywca powinien naliczyć i uiścić VAT od usługi oraz podać CVR lub numer SE (numer rejestracyjny nabywcy).

- Wszystkie firmy oferujące towary lub usługi w Danii są zobowiązane do płacenia stałego, 25-procentowego VAT.

- Firmy w Danii muszą zarejestrować się jako podatnicy VAT przed świadczeniem usług i dostarczaniem towarów (mają na to 8 dni).

- Przesłanka do opodatkowania VAT obejmuje wszystkie duńskie firmy, których roczne obroty przekraczają 50 000 koron duńskich. Wtedy zobowiązani są do zgłoszenia się jako płatnicy VAT za pośrednictwem platformy RUT, czyli Rejestr Zagranicznych Dostawców (virk.dk).

- Jeśli roczny dochód danego przedsiębiorcy w Danii nie przekroczy 42 900 koron duńskich, ma on prawo do pełnego zwrotu podatku.

- Przedsiębiorcy w Danii nie muszą płacić podatku wyższego niż 51,5% z poprzedniego roku podatkowego.

- Osoby prowadzące działalność w Danii i mające własne przedsiębiorstwo mają obowiązek złożenia rocznej deklaracji podatkowej do duńskiego fiskusa. Deklaracje te uwzględniają wszystkie dochody, zarówno te krajowe, jak i zagraniczne, zgodnie z umowami o unikaniu podwójnego opodatkowania.

Procedury i dokumenty związane z podatkami w duńskich firmach

Jeśli prowadzisz firmę w Danii, to jesteś zobowiązany do składania rocznych deklaracji podatkowych w Urzędzie Skarbowym i Celno-Podatkowym Danii. W przypadku, gdy zatrudniasz pracowników, musisz także zapewnić im odpowiednie dokumenty, aby mogli prawidłowo wypełnić swoje deklaracje podatkowe.

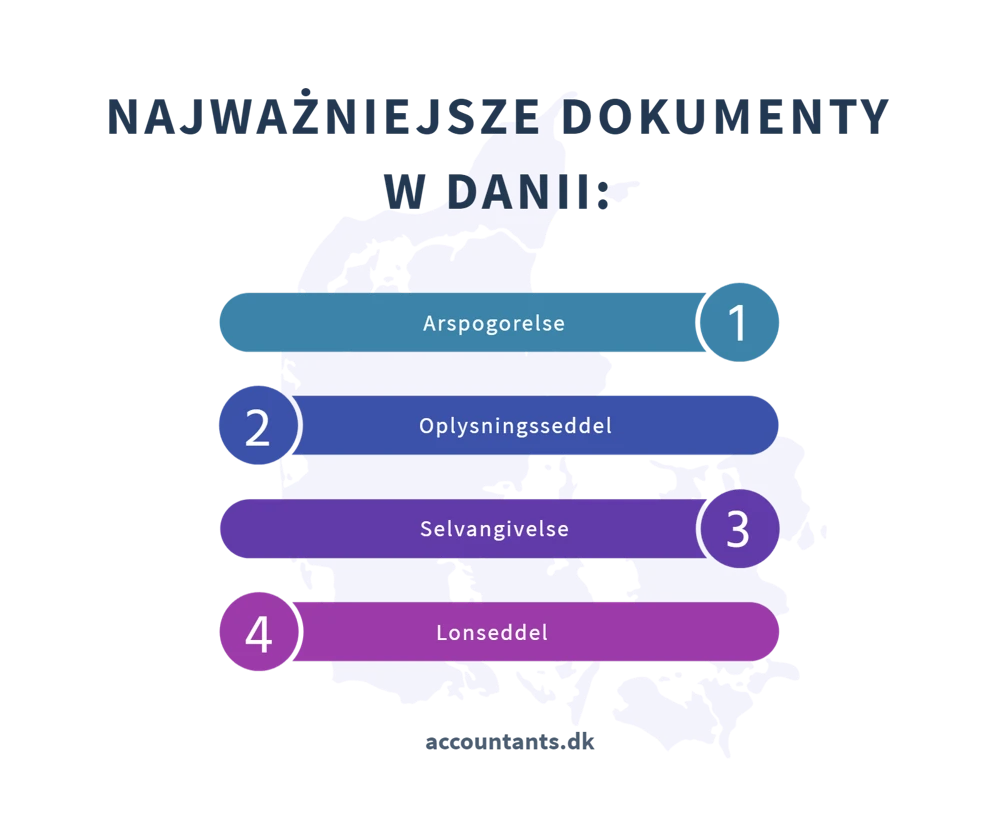

Najważniejsze papiery związane z rocznym rozliczeniem przedsiębiorstw w Danii obejmują:

- Arspogorelse: To oficjalny dokument, który jest wysyłany przez SKAT po 2 lipca. Zawiera decyzję podatkową, informującą o ewentualnym zwrocie lub należnej dopłacie.

- Oplysningsseddel: To odpowiednik polskiego PIT-11. Przedstawia szczegółowy przegląd zarobków pracownika. Na koniec każdego roku każdy pracodawca w Danii jest zobowiązany do dostarczenia takiego dokumentu pracownikom.

- Selvangivelse: To formularz zeznania podatkowego, który dostarcza duński Urząd Skarbowy (SKAT). Formularz jest przesyłany na adres podany podczas rejestracji, niezależnie od tego, czy jest to adres duński czy polski.

- Lonseddel: To regularne wypłaty wynagrodzeń, które pracownik otrzymuje co tydzień lub co miesiąc. Każdy pracodawca w Danii ma obowiązek dostarczania takich dokumentów swoim pracownikom.

Terminy i warunki rozliczeń podatkowych w Danii

Do 1 lipca muszą się zgłosić osoby prowadzące swoje interesy w Danii, nawet ci, którzy nie mieszkają tutaj na stałe. Mają obowiązek rozliczyć swoje finanse z państwem. Z uwagi na to, co się teraz dzieje z epidemią, zmieniliśmy datę, do której trzeba dostarczyć dokumenty zeznania podatkowego za 2019 rok – teraz to będzie 20 września 2020.

Między 1 marca a 1 maja trzeba dostarczyć wszystkie papiery związane z podatkami, chyba że nie musisz tego robić albo mieszkasz tutaj na stałe. Jeśli przez ubiegły rok podatkowy chcesz coś odliczyć albo musisz podać swoje dochody razem z małżonkiem, masz na to czas do 1 czerwca.

Jak minie 2 lipca, SKAT, czyli taki urząd skarbowy u nas, wysyła listy do wszystkich ludzi, w których mówią, ile kto dostaje albo ma zapłacić podatku. To zielone znaczy, że dostajesz kaskę z powrotem, a to czerwone, że musisz jeszcze dopłacić.

Jeśli masz firmę w Danii, to możesz poprawić swoje papiery podatkowe albo zgłosić sprzeciw do SKAT w przeciągu 3 lat i 4 miesięcy wstecz.

Ci, co prowadzą firmy tutaj, mogą dostawać ulgi podatkowe, ale państwo może przez 5 lat sprawdzać, czy wszystko się zgadza w twojej deklaracji. Dlatego trzeba trzymać wszystkie dokumenty o wydatkach przez ten cały czas.

Rodzaje deklaracji rocznych w Danii

Sposób, w jaki składają roczne zeznania podatkowe do SKAT, zależy od wyboru typu działalności gospodarczej, który przedsiębiorca podejmuje.

W Danii można wskazać następujące typy deklaracji podatkowych dla firm:

- roczne zeznanie podatkowe Enkeltmandsvirksomhed - dotyczy jednoosobowej działalności gospodarczej,

- roczne zeznanie podatkowe Aktieselskab - A/S - adresowane do spółek akcyjnych,

- roczne zeznanie podatkowe Interesselskab - I/S - dla spółek jawnych,

- roczne zeznanie podatkowe Anpartsselskab - ApS - przeznaczone dla spółek z ograniczoną odpowiedzialnością,

- roczne zeznanie podatkowe Kommanditselskab - K/S - odnosi się do spółek komandytowych,

- roczne zeznanie podatkowe Filial af udenlandsk selskab - przypisane zagranicznym oddziałom firm,

- roczne zeznanie podatkowe Salgskontor - dotyczy przedstawicielstw zagranicznych firm,

- roczne zeznanie podatkowe Andelsforening/Brugsforening - tyczy się stowarzyszeń spółdzielczych,

- roczne zeznanie podatkowe Iværksætterselskab - IVS - skierowane jest do spółek z ograniczoną odpowiedzialnością (od 1 stycznia 2014 roku).

Osoby zarządzające duńskimi przedsiębiorstwami mają obowiązek dostarczyć deklarację podatkową za poprzedni rok podatkowy do 1 lipca.

Deklaracja roczna firmy jednoosobowej w Danii

W Danii, Urząd Podatkowy Skattestyrelsen (SKAT) traktuje zarobki wypracowane w trakcie prowadzenia samozatrudnionej działalności gospodarczej (Enkeltmandsvirksmhed) jako przychód właściciela firmy. W związku z tym, opodatkowanie biznesu jest zgłaszane przy użyciu jednego zeznania. Przedsiębiorca, który odprowadza podatki i składki, również ma dostęp do korzyści zdrowotnych i emerytalnych, podobnie jak standardowi duńscy pracownicy. Co pół roku lub kwartał, poprzez platformę internetową SKAT, niezbędne jest dostarczenie obligatoryjnej deklaracji podatkowej, obejmującej zarówno podatek dochodowy, jak i VAT.

Dla jednoosobowej działalności gospodarczej w Danii, istotnym terminem jest złożenie deklaracji podatkowej za poprzedni rok podatkowy do 1 lipca. Przy użyciu strony internetowej SKAT do złożenia deklaracji podatkowej, przedsiębiorca automatycznie otrzymuje informację zwrotną dotyczącą decyzji podatkowej.

Co jeszcze warto zaznajomić się z procedurą rocznego rozliczenia podatkowego w przypadku samozatrudnienia w Danii?

- Przedsiębiorca duński, planujący złożenie deklaracji podatkowej online, powinien uprzednio uzyskać specjalny kod znany jako TastSelv-kode (dostępny na stronie tastselv.skat.dk), zawierający 8 cyfr. Ten indywidualny kod TastSelv-kode (lub NemID) zapewnia dostęp do osobistych informacji podatkowych.

- Właściciel działalności gospodarczej w Danii otrzymuje od SKAT dokument o nazwie Selvangivelse, który jest formularzem do zeznań podatkowych, a po 2 lipca otrzymuje decyzję podatkową – Årsopgørelse.

- W kontekście danego kraju, tj. Danii, przedsiębiorcy mają możliwość odliczenia pewnych kosztów od podatku, takich jak:

- wydatki na towar do sprzedaży,

- koszty polis ubezpieczeniowych dla firmy,

- opłaty za wynajem lokalu,

- koszty sieci komputerowej,

- opłaty telefoniczne,

- koszty związane z samochodem służbowym,

- koszty utrzymania i naprawy lokali biurowych,

- koszty ogrzewania,

- opłaty za energię elektryczną,

- koszty zakupu maszyn, sprzętu i urządzeń (jeśli koszty nie były uwzględniane w momencie zakupu, można je zapisywać jako koszty amortyzacji),

- koszty związane z inwentarzem,

- koszty związane z usługami audytorskimi,

- koszty prawnicze,

- sprzęt, maszyny, towary i urządzenia, które są używane prywatnie, nawet jeśli były zakupione na firmę, nie mogą być odliczone od podatku w rocznym rozliczeniu firmowym,

- dokumentacja związana z wykorzystaniem ulg, które były uwzględniane w deklaracji rocznej przedsiębiorstwa duńskiego, powinna być przechowywana przez 5 lat.

Złożenie deklaracji podatkowej w Danii odbywa się online w ciągu 6 miesięcy od zakończenia roku podatkowego (czy to kalendarzowego, czy innego, składającego się z 12 miesięcy). Jeśli rok podatkowy kończy się między 1 lutego a 31 marca, deklaracja podatkowa musi być dostarczona do 1 sierpnia, a podatek zapłacony 20 marca i 20 listopada.

Roczne rozliczenia finansowe spółek w Danii

W Danii, kluczowym zobowiązaniem dla duńskich przedsiębiorców, którzy decydują się na zakładanie i prowadzenie spółek, jest regulowanie podatku od osób prawnych na poziomie 22%. Kiedy roczne przychody przedsiębiorstwa przekroczą 50 tysięcy duńskich koron, duńska spółka staje się płatnikiem VAT na poziomie 25%.

W przypadku każdej spółki z ograniczoną odpowiedzialnością w Danii, wymagane jest rozliczenie podatku dochodowego, obejmującego całość dochodów, w tym również dochody z kapitału i nieruchomości. Ten proces powinien być sfinalizowany w ciągu sześciu miesięcy od zakończenia roku podatkowego.

Kluczowe szczegóły odnoszące się do rocznych rozliczeń spółek w Danii to:

- Dla spółek jawnych (Interesselskab – I/S), roczne zobowiązania podatkowe są głównie uzależnione od wcześniej wybranej formy opodatkowania przez właściciela. Osoba kierująca spółką jawna ma trzy opcje do wyboru:

- Możliwość opodatkowania zgodnie z regulacjami zwrotu kapitału (Kapitalafkastordning), która umożliwia przeniesienie części zysków na dochód osobisty i pozostałej części na kapitał.

- Możliwość opodatkowania zysków jako dochodu osobistego, analogicznie do opodatkowania osób zatrudnionych.

- Możliwość opodatkowania zgodnie z regulacjami dla przedsiębiorstw (Virksomhedsordning), która daje możliwość odliczenia kosztów odsetkowych oraz zatrzymania zysków w postaci oszczędności bankowych.

- Dla duńskich spółek z o.o. (Anpartsselskab – ApS) oraz spółek akcyjnych (Aktieselskab – A/S), opodatkowanie dotyczy spółek, które, będąc osobami fizycznymi, ponoszą odpowiedzialność tylko za kapitał spółki. Właściciele takich spółek podlegają opodatkowaniu od dochodów lub dywidendy.

- Spółki z ograniczoną odpowiedzialnością (Iværksætterselskab – IVS) podlegają regulacjom dotyczącym opodatkowania spółek, jednak właściciele IVS nie są zobligowani do opodatkowania na tych samych zasadach, ponieważ spółka ta jest podmiotem fizycznym. Spółka IVS musi regularnie przedstawiać sprawozdania finansowe.

Właściciele spółek z o.o. w Danii są zobligowani do złożenia deklaracji podatkowej do 1 lipca. Otrzymują oni formularz Selvangivelse od SKAT-u, który po wypełnieniu, uwzględniając wszelkie przysługujące im ulgi, przesyłają za pośrednictwem strony www.skat.dk. Właściciele duńskich spółek muszą również przedstawiać jawne sprawozdania finansowe.

Polecamy również zapoznanie się z naszym artykułem o rejestracji duńskiej działalności gospodarczej.

FAQ

- Jakie obowiązują terminy związane z rozliczeniem z Urzędem Skarbowym w Danii?

W przypadku osób płacących podatki lub będących rezydentami Danii, wymagane jest złożenie zeznania podatkowego za poprzedni rok podatkowy do 1 maja. W przypadku duńskich przedsiębiorców, termin ten przypada na 1 lipca. Określenie tego terminu należy do SKAT-u i jest zawarte w formularzu Selvangivelse, dostarczanym podatnikowi. Nieprzestrzeganie obowiązku złożenia deklaracji może skutkować nałożeniem kary w wysokości 5000 duńskich koron. Osoba płacąca podatki w Danii ma 3 lata i 4 miesiące na korektę rozliczenia za dany rok podatkowy.

- W jaki sposób można dostać kod Tastselv?

- Aby pozyskać kod Tastselv, należy postępować zgodnie z poniższymi krokami:

- Odwiedzić stronę internetową www.skat.dk.

- Kliknąć na "Log på".

- Wybrać opcję "Bestil kode".

- Dalej wybrać "TastSelv kode".

- W odpowiednim polu wpisać numer CPR wraz z myślnikiem.

- Dokonać wyboru metody otrzymania hasła dostępu: SMS, e-mail lub pocztą.

- Po otrzymaniu kodu, zalogować się na stronie skat.dk poprzez "Log på med TastSelv kode".

- Wpisać numer CPR i oczekiwać na kod.

- Ustalić nowe hasło, które powinno zawierać od 8 do 16 znaków. Powtórzyć hasło i kliknąć "FORTSÆT".

- Po wykonaniu tych kroków, można zalogować się za pomocą kodu TastSelv.

- W jaki sposób mogę dokonać zmiany adresu korespondencyjnego dla urzędu?

Aktualizację adresu korespondencyjnego dla urzędu można dokonać w Borgerservice.

- Jakie strony internetowe są niezbędne dla duńskich przedsiębiorców?

Warto zapoznać się z poniższymi stronami internetowymi, będąc przedsiębiorcą w Danii:- Skattestyrelsen - strona duńskiego Urzędu Celno-Podatkowego, skat.dk.

- Udlændingestyrelsen - strona duńskiego Urzędu ds. Cudzoziemców, nyidanmark.dk.

- International Citizen Service - strona serwisu informacyjnego dla cudzoziemców, icitizen.dk.

- Beskæftigelsesministeriet - strona duńskiego Ministerstwa ds. Zatrudnienia, workindenmark.dk.

- Borger.dk, lifeindenmark.dk.

- Z jakimi terminami możemy mieć do czynienia wypełniając roczną deklarację podatkową?

W rocznej deklaracji podatkowej w Danii, można napotkać następujące terminy:- podatek dolny (Bundskat): 8%,

- najwyższy próg podatkowy (Topskat): 15%,

- górna granica podatku do gminy i państwa (Skrå skatteloft), nie obejmuje składki na Fundusz Pracy i podatku kościelnego,

- przychód osobisty (Personlig indkomst), uwzględniający zasiłki, składki emerytalne i składki na Fundusz Pracy,

- dochód osobisty i kapitałowy (Skattepligtig indkomst), po odjęciu kosztów uzyskania dochodu, podlegający opodatkowaniu,

- ulga z tytułu podatku municypalnego i zdrowotnego (Ligningsmæssige fradrag),

- dochód kapitałowy (Kapitalindkomst), zysk z odsetek po odjęciu kosztów odsetkowych,

- ulga odliczana od dochodu (Fradrag),

- podatek gminny (municypalny) (Kommuneskat),

- składka na Fundusz Pracy (AM-bidrag): 8%,

- przychód z tytułu pracy (inkl. fri bil/telefon) (Lønindkomst), z uwzględnieniem samochodu/telefonu służbowego,

- własna składka emerytalna (Eget pensionsbidrag): 5%,

- dodatki pracownicze (Personalegoder), takie jak ubezpieczenie zdrowotne,

- zysk z odsetek (Renteindtægter),

- koszty odsetkowe (Renteudgifter),

- ulga z tytułu pracy (Beskæftigelsesfradrag),

- ulga za koszty przejazdów (Befordringsfradrag),

- ulga rzemieślnicza (Håndværkerfradrag),

- dochód podlegający opodatkowaniu (Skattepligtig indkomst),

- obliczenie podatku (Skatteberegning),

- podatek od nieruchomości (Ejendomsværdiskat),

- kwota wolna od podatku dolnego (Personfradrag bundskat),

- kwota wolna od podatku gminnego (Personfradrag kommuneskat),

- naliczony podatek (Beregnet skat).

- Jakie są obecnie stawki podatku dochodowego w Danii?

W roku 2019 obowiązują następujące stawki procentowe podatku dochodowego w Danii:- 8% dla dochodów poniżej 50 217 DKK,

- 39,2% dla dochodów od 50 217 DKK do 558 043 DKK,

- 56,5% dla dochodów powyżej 558 043 DKK.

- Jak wysoki jest duński podatek od samochodu?

W Danii obowiązuje tzw. podatek od luksusu, który może wynieść nawet 180% ceny netto zakupionego samochodu.

- Co znaczy termin "begrænset skattepligt"?

Termin "begrænset skattepligt" odnosi się do ograniczonego obowiązku podatkowego.

- Co to "sundhedsbidrag"?

"Sundhedsbidrag" to składki na ubezpieczenie zdrowotne.

- Jaki jest termin składania zeznania podatkowego dla firm w Danii?

Termin składania rocznego zeznania podatkowego przez firmy w Danii to 1 lipca, a złożenie go do SKAT-u jest obowiązkowe dla duńskich przedsiębiorców.