Duńskie przedsiębiorstwo

W gronie miejsc przyciągających zainteresowanie tych, którzy marzą o stworzeniu i kierowaniu własnym przedsiębiorstwem, znaczące miejsce zajmuje Królestwo Danii. Jest to państwo, które cieszy się wysokim uznaniem wśród ludzi biznesu ze względu na sprzyjające warunki działalności oraz regularnie osiągające czołowe lokaty w rankingach biznesowych. Dla inwestorów zagranicznych, Dania stanowi niezwykle atrakcyjny teren działalności gospodarczej. Ważnym aspektem jest dokładne zapoznanie się z lokalnymi przepisami, obowiązującymi stawkami podatkowymi, terminami oraz koniecznymi opłatami i dokumentami, które trzeba dostarczyć. Celem jest uniknięcie wszelkich pułapek, które mogą napotkać na drodze biznesowej. Zbadanie dokładniej dostępnych informacji na niniejszej stronie pozwoli zdobyć kompleksową wiedzę na temat prowadzenia działalności gospodarczej w Danii.

Przedsiębiorstwo w Danii: Proces założenia i rejestracji

W dziedzinie ekonomicznej Dania przestrzega reguł swobodnego rynku, otwartej konkurencji oraz braku ograniczeń w zakładaniu i prowadzeniu własnego biznesu. Przy tworzeniu przedsiębiorstwa w Danii obowiązują te same wytyczne dla wszystkich obywateli Unii Europejskiej:

- Pierwszym krokiem jest wybór odpowiedniej formy działalności gospodarczej oraz dokładne zrozumienie wszelkich wymagań prawnych, takich jak pozwolenia, oznaczenia produktów, patenty, licencje itp.

- Następnie należy zapoznać się z systemem prawnym Danii, zbadać rynek oraz przeanalizować konkurencję.

- Ważne jest ustalenie daty rozpoczęcia działalności oraz określenie oczekiwanych aspektów finansowych.

- Przygotowanie planu finansowego we współpracy z księgowym, zabezpieczenie odpowiednich środków finansowych na pierwszy rok działalności lub podpisanie umowy najmu lokalu, w którym firma będzie działać, to kolejne istotne kroki.

- Niezwykle ważne jest również przedstawienie umów z lokalnymi partnerami biznesowymi, z którymi planuje się współpracę.

- Kluczowe jest dostarczenie środków finansowych na początek (w zakresie od 10 do 25 tys. DKK), które będą niezbędne między innymi na tłumaczenia, licencje, wsparcie doradcze lub zakup sprzętu. Warto również rozważyć potencjalne wsparcie finansowe z funduszy UE.

- Następnym krokiem jest zarejestrowanie działalności poprzez platformę internetową Duńskiej Agencji ds. Przedsiębiorczości i Biznesu - Erhvervsstyrelsen. Ten proces musi zostać zakończony nie później niż 8 dni przed rozpoczęciem działalności. Agencja ta jest oddziałem Ministerstwa Gospodarki i przekazuje niezbędne dokumenty firmy do Urzędu Skarbowego - SKAT, gdzie uzyskuje się numer identyfikacji podatkowej CPR (osobisty NIP), niezbędny do rozliczeń podatkowych oraz VAT. Warto dodać, że jeśli roczny obrót nie przekracza 50 tys. koron, rejestracja firmy staje się opcjonalna.

- Należy ubiegać się o certyfikat pobytowy obywatela UE/EOG w miejscowym duńskim urzędzie regionalnym (statsforvaltning.dk). Ten certyfikat jest obowiązkowy przed rozpoczęciem własnej działalności gospodarczej i dotyczy to wszystkich obywateli Polski, którzy planują pozostawać w Danii dłużej niż trzy miesiące.

- Dodatkowo, warto sprawdzić u duńskiego rejestratora, czy wybrana nazwa firmy jest unikatowa.

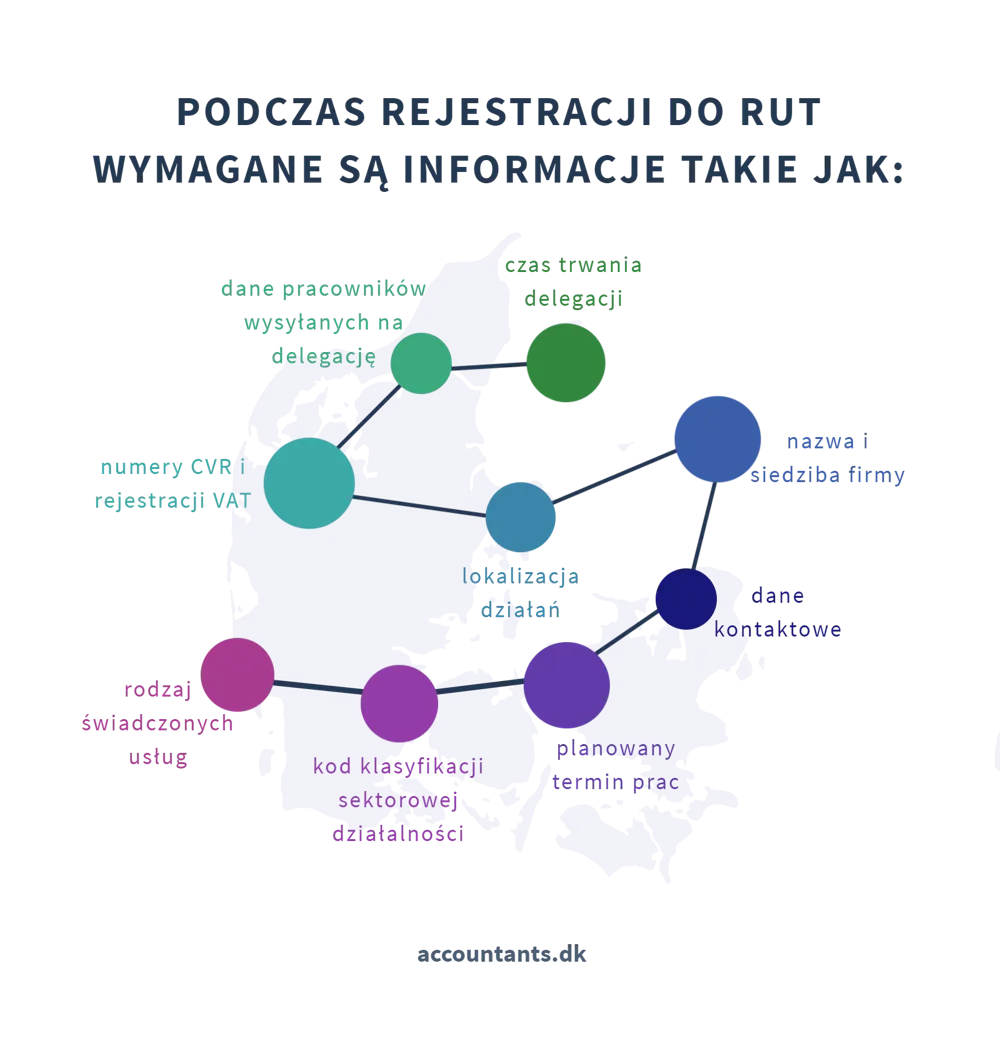

RUT w Danii: Wymogi dla zagranicznych usługodawców

Osoby zainteresowane rozpoczęciem i prowadzeniem własnej działalności w Danii są zobowiązane do rejestracji firmy w Rejestrze Zagranicznych Usługodawców (RUT) przed rozpoczęciem pracy. Dodatkowo, wszelkie zmiany dotyczące przedsiębiorstwa muszą zostać zgłoszone najpóźniej 1 dzień roboczy przed ich wprowadzeniem.

Ważne informacje o Rejestrze Zagranicznych Usługodawców (RUT):

- Niezgłoszenie firmy do Rejestru lub dostarczenie przestarzałych informacji może skutkować wszczęciem postępowania przez Inspektora Pracy lub nałożeniem kary pieniężnej na właściciela firmy. Kary te wynoszą od 10 000 do 20 000 koron duńskich, a w przypadku wielokrotnych naruszeń mogą być jeszcze wyższe.

- Inspektor Pracy ma prawo nałożyć grzywnę za każdy dzień opóźnienia w zgłoszeniu usług do Rejestru.

- Właściciele duńskich firm mogą uzyskać istotne informacje dotyczące rejestracji w RUT i obowiązującego prawa pracy, dzwoniąc pod dostępny numer telefonu Rejestru Zagranicznych Usługodawców.

- Rejestracja w RUT jest możliwa za pośrednictwem witryny internetowej virk.dk.

- Wszyscy pracujący lub prowadzący działalność w Danii pracownicy i pracodawcy muszą być zarejestrowani w Rejestrze Zagranicznych Usługodawców. Po rejestracji otrzymuje się unikalny numer RUT, niezbędny w kontaktach z władzami danymi.

- Każdy pracownik musi dostarczyć pracodawcy potwierdzenie z numerem RUT, szczególnie istotne w branżach takich jak budowlana, ogrodnicza, rolnicza, leśna i inne prace porządkowe.

Wszystkie osoby fizyczne lub prawne, które świadczą usługi na terytorium Danii, są uważane za duńskich usługodawców.

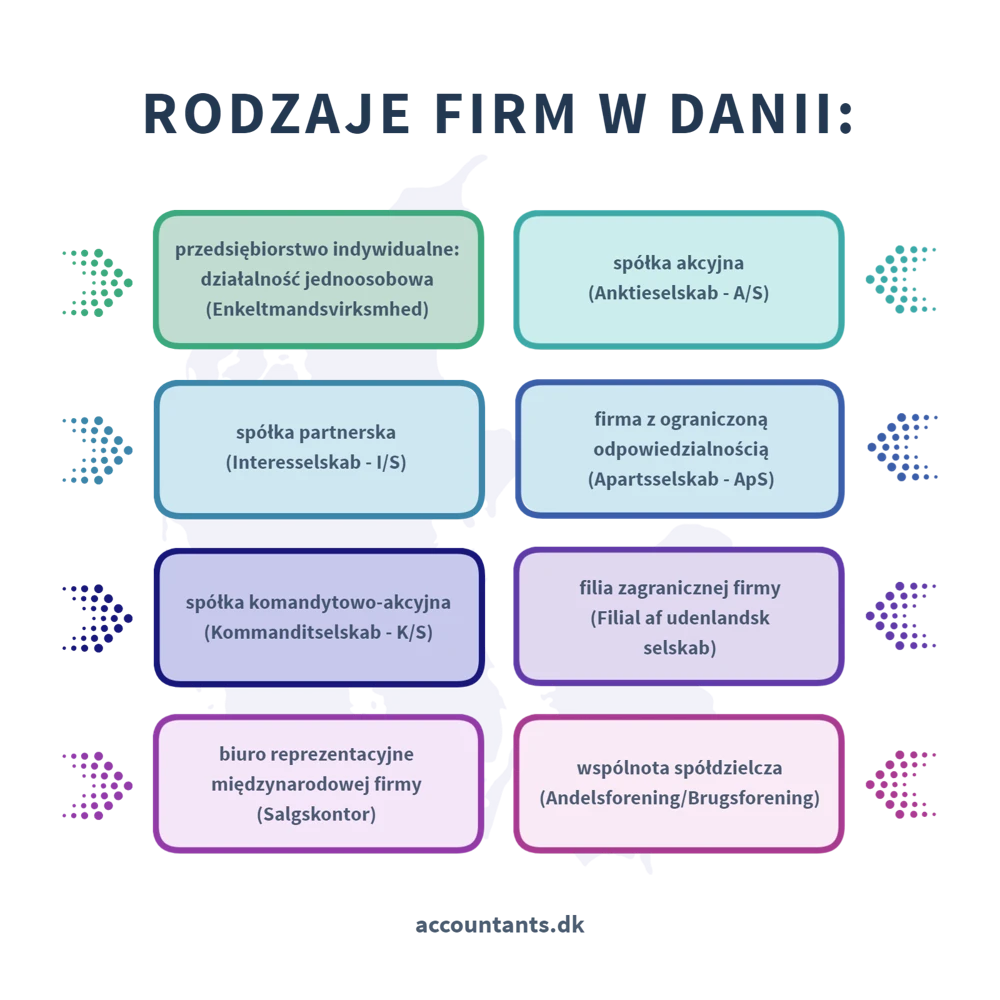

Formy prawne dla przedsiębiorców w Danii

Podejmowanie własnej działalności biznesowej w Danii przynosi liczne plusy i wyzwania, dlatego warto rozważyć naszą gotowość do podjęcia tego wyzwania oraz decyzji o inauguracyjnym kroku w prowadzenie osobistej inicjatywy. Istotnym krokiem jest także wybór właściwej struktury prawnopodatkowej, która najlepiej dopasuje się do naszych umiejętności i zdolności.

Ramy dotyczące zakładania i prowadzenia przedsiębiorstwa w Danii obejmują: przepisy ustawy dotyczącej prowadzenia działalności w celach dochodowych (The Carrying on Business for Profit Act z czerwca 1996 r.); przepisy ustawy o spółkach akcyjnych (The Public Limited Companies Act z czerwca 1973 r. z późniejszymi zmianami); regulacje ustawy o firmach prywatnych (The Private Companies Act z maja 1996 r. z późniejszymi zmianami); oraz przepisy ustawy o rozliczeniach finansowych przedsiębiorstw (The Company Accounts Act z czerwca 1996 r.).

Różne formy prowadzenia działalności biznesowej są dostępne dla zarówno podmiotów krajowych, jak i zagranicznych, na jednakowych zasadach.

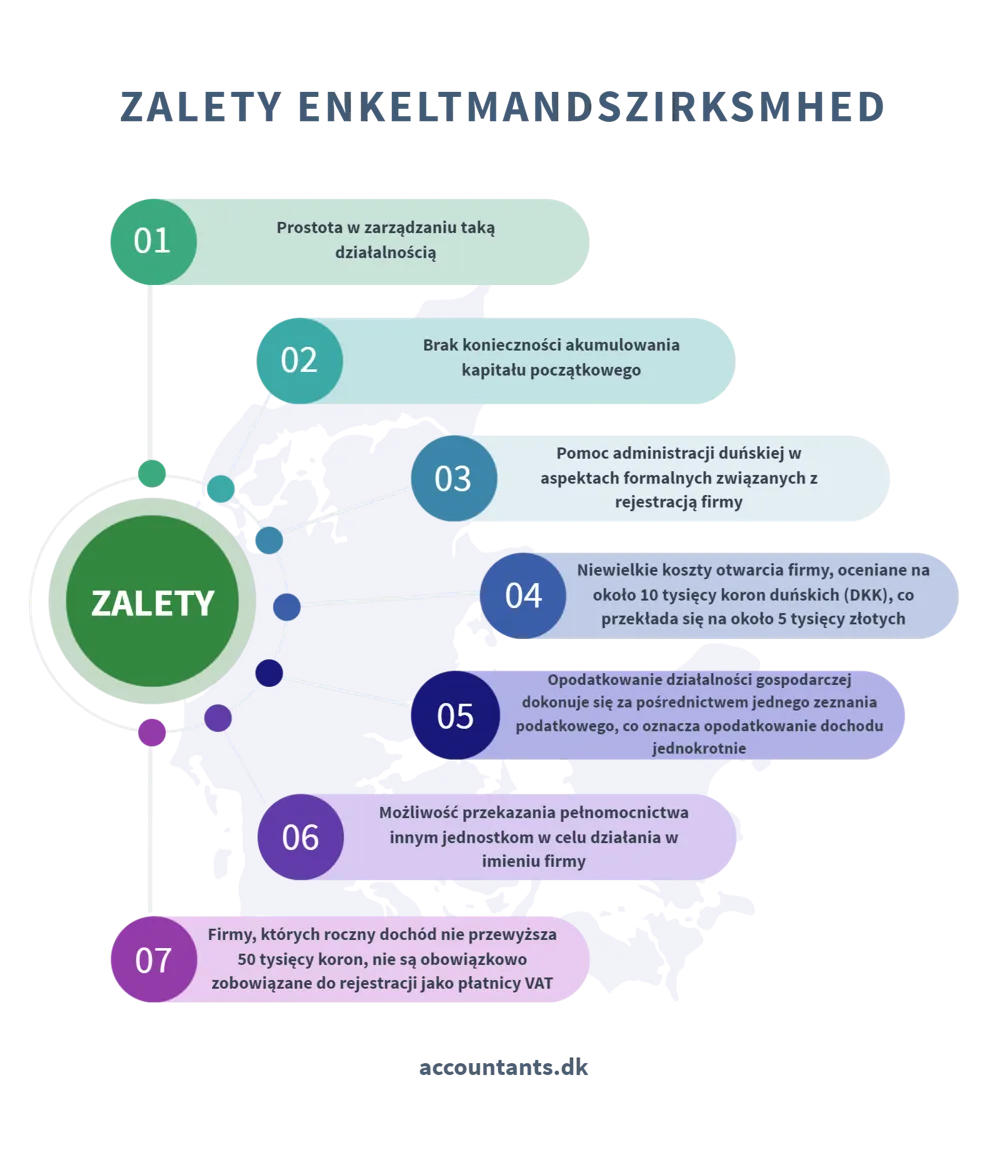

Samozatrudnienie – jednoosobowa działalność gospodarcza (Enkeltmandszirksmhed)

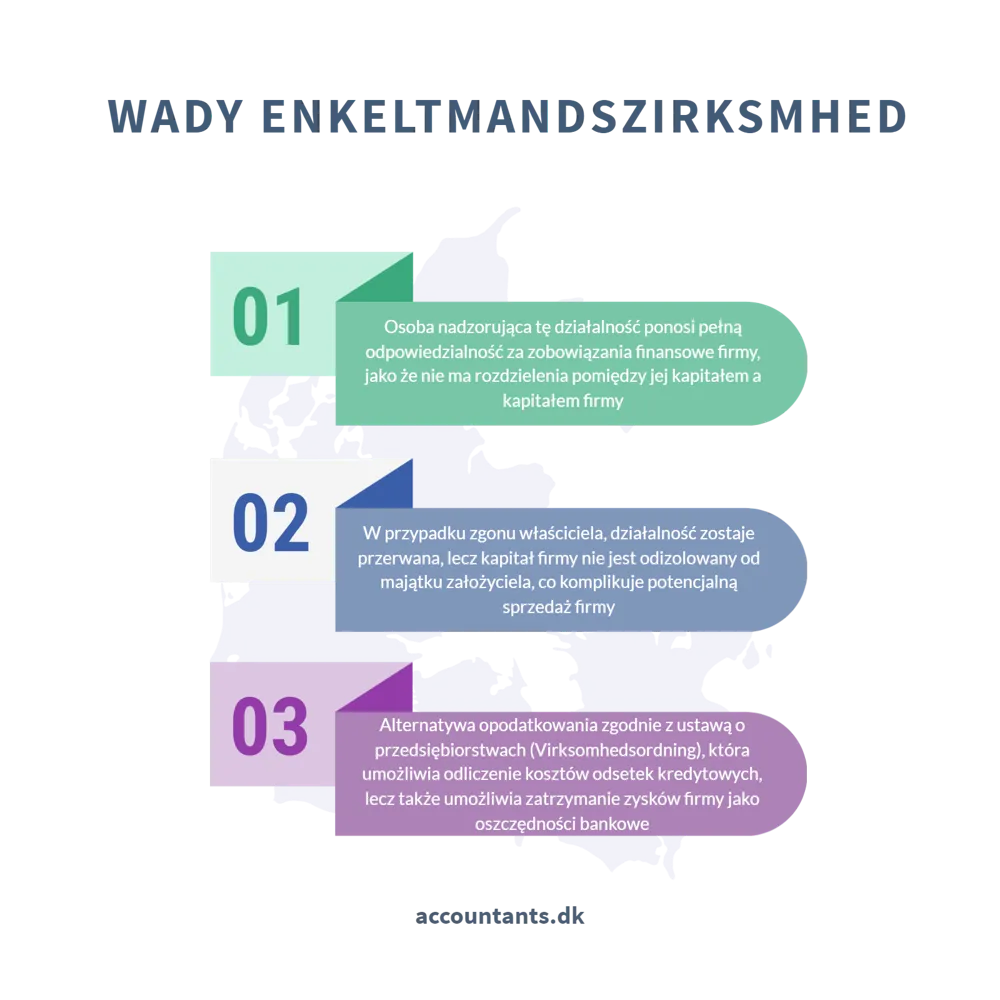

Najprostszą formą prowadzenia działalności gospodarczej w Danii jest indywidualne przedsięwzięcie. W przypadku takiej inicjatywy, osoba zarządzająca jest osobiście odpowiedzialna za długi i zobowiązania biznesowe. Uczestnicy działalności gospodarczej używają własnego numeru ewidencyjnego CPR, a rejestracja w sytuacji samozatrudnienia jest przeprowadzana poprzez Erhvervsstyrelsen (www.erhvervsstyrelsen.dk).

Osoba posiadająca firmę musi wyselekcjonować jedno z trzech możliwych opcji opodatkowania:

- Wariant opodatkowania zgodnie z regulacją dotyczącą kapitału zakładowego (Kapitalafkastordning), która pozwala na przeniesienie części zysków do dochodu osobistego oraz części do dochodu z kapitału.

- Opcja opodatkowania przychodów jako przychodów osobistych, równorzędnie z wynagrodzeniem pracowników.

- Alternatywa opodatkowania zgodnie z ustawą o przedsiębiorstwach (Virksomhedsordning), która umożliwia odliczenie kosztów odsetek kredytowych, lecz także umożliwia zatrzymanie zysków firmy jako oszczędności bankowe.

Spółka akcyjna (Aktieselskab – A/S)

Inną możliwością jest utworzenie spółki akcyjnej, skupiającej zarząd, dyrekcję lub radę nadzorczą wybieraną na zgromadzeniu ogólnym, złożoną z co najmniej trzech osób (w celu zachowania zasady większości głosów przy podejmowaniu istotnych decyzji dotyczących działalności spółki).

Wspólnicy oraz właściciele przedsiębiorstwa nie ponoszą indywidualnej odpowiedzialności za zobowiązania firmy, jednak bank może domagać się zabezpieczenia w przypadku kredytów.

Oto istotne aspekty dotyczące zakładania spółki akcyjnej w Danii:

- Forma spółki akcyjnej jest odpowiednia dla średnich i większych firm oraz jest jedyną, którą można notować na duńskiej giełdzie papierów wartościowych. Wymagany jest początkowy kapitał w wysokości 500 tys. DKK w formie gotówki lub innych aktywów, który trzeba wpłacić przed rejestracją spółki.

- Kapitał akcyjny musi być wpłacony.

- Udziałowcy wybierają zarząd i radę nadzorczą podczas zebrania statutowego.

- Spółka musi posiadać co najmniej jednego akcjonariusza.

- Na mocy prawa, zakładający spółkę niekoniecznie muszą być posiadaczami jej akcji.

- Minimalna liczba osób zakładających spółkę to jedna.

- Akcjonariusze indywidualni powinni poinformować spółkę w ciągu 30 dni od nabycia co najmniej 5% kapitału akcyjnego.

- Opodatkowanie udziałowców polega na opodatkowaniu uzyskanego dochodu, podczas gdy spółka podlega odrębnym regulacjom podatkowym.

- Wszystkie dokumenty muszą być sporządzone w języku duńskim.

- Opłata za zarejestrowanie spółki A/S za pośrednictwem kancelarii prawnej w Danii mieści się w przedziale od 4,5 do 6 tys. koron duńskich.

- Jeśli do nazwy spółki dodano termin "w trakcie rejestracji" (under stiftelse), firma ma prawo rozpocząć działalność od daty podpisania dokumentu założycielskiego.

- Alternatywną opcją jest nabycie akcji istniejącej spółki, która jeszcze nie zaczęła działalności (tzw. spółka z półki), choć to wymaga więcej czasu i zasobów.

Po podpisaniu dokumentu założycielskiego i przekazaniu kapitału początkowego na konto bankowe, mamy 6 miesięcy na zarejestrowanie spółki w duńskim rejestrze handlowym. Zazwyczaj proces rejestracji trwa od 2 do 3 tygodni.

Zarejestrowane przedsiębiorstwo otrzymuje numer identyfikacyjny CVR (odpowiednik polskiego numeru REGON). Kolejnym krokiem po rejestracji firmy jest meldunek w urzędzie podatkowym (Told-og Skatteregion).

Spółka jawna (Interesselskab – I/S)

Utworzenie spółki komandytowej wymaga wspólnego zaangażowania co najmniej dwóch osób fizycznych lub prawnych, które zobowiązują się wspólnie, a ich relacje są formalnie uregulowane w umowie założycielskiej.

Kluczowe informacje dotyczące spółki komandytowej:

- Spółka komandytowa nie posiada osobowości prawnej, ale ma zdolność do zawierania umów, jest uprawniona do uczestniczenia w sprawach sądowych i może dochodzić swoich praw.

- Wartość spółki komandytowej stanowią składniki wkładów oraz aktywa nabyte przez firmę w okresie jej istnienia.

- Istotne jest, aby nazwa spółki komandytowej w Danii obejmowała skrót K/S, który wskazuje na jej formę prawną.

- Brak wymogu kapitału zakładowego dla utworzenia spółki komandytowej.

- Wszystkie dokumenty oraz wniosek rejestracyjny powinny być przesłane do Danish Commerce and Companies Agency – DCCA (Agencja Przedsiębiorstw i Handlu) Erhvervsstyrelsen (erhvervsstyrelsen.dk) w ciągu 8 tygodni od podpisania umowy spółki, w celu uzyskania numeru Centralnego Rejestru Firm – CVR (www.cvr.dk).

- Jeśli wszyscy uczestnicy spółki komandytowej dążą do ograniczenia swojej odpowiedzialności, rejestracja spółki w DBA jest niezbędna.

Spółka z ograniczoną odpowiedzialnością (Anpartsselskab – ApS)

W Danii, jednym z wyborów, który zdobywa powszechne zainteresowanie, jest spółka z ograniczoną odpowiedzialnością, znana również jako z o.o. Ta forma jest często preferowana przez osoby, które planują prowadzić biznes w rodzinie oraz chcą zachować osobistą kontrolę nad nim.

Duńska spółka Anpartsselskab – ApS posiada osobowość prawną i podlega regulacjom ustawy dotyczącej prywatnych spółek z ograniczoną odpowiedzialnością. Założenie tego rodzaju spółki z o.o. w Danii poprzez usługi kancelarii prawniczej pociąga za sobą koszty wahające się od 3 tys. do 5 tys. koron duńskich.

W Danii istnieje różnorodność typów spółek z ograniczoną odpowiedzialnością:

- Prywatna spółka z ograniczoną odpowiedzialnością (Anpartsselskab - ApS).

- Indywidualna spółka z ograniczoną odpowiedzialnością (Ivaerksaetterselskaber - IVS), wprowadzona do prawa duńskiego od 1 stycznia 2014 roku. Ta spółka, podobnie jak Anpartsselskab - ApS, podlega przepisom duńskiej ustawy dotyczącej prywatnych spółek z ograniczoną odpowiedzialnością. Minimalny kapitał założycielski dla Ivaerksaetterselskaber wynosi zaledwie 1 koronę duńską lub równowartość tej sumy w euro. Co najmniej 25% zysków spółki z ostatnich 12 miesięcy musi zostać przeznaczone na rezerwy, które są obowiązkowe. Wypłata dywidendy jest możliwa tylko wtedy, gdy suma kapitału zakładowego i rezerw osiągnie 50 tysięcy koron duńskich.

Anpartsselskab – ApS vs Aktieselskab – A/S

- Zasady obowiązujące w Danii, które regulują działalność spółki akcyjnej i spółki z ograniczoną odpowiedzialnością, wykazują pewne analogie.

- W porównaniu do uczestników duńskiej spółki z o.o., akcjonariusze spółki akcyjnej mają mniejszą swobodę w podejmowaniu decyzji związanych z funkcjonowaniem firmy.

- Minimalny kapitał inicjalny wymagany dla spółki ApS wynosi przynajmniej 50 tysięcy koron duńskich, podczas gdy spółki A/S wymagają co najmniej 500 tysięcy koron duńskich (w różnych rodzajach aktywów, z co najmniej 125 tys. DKK w gotówce).

- W obu przypadkach kapitał pozostaje własnością spółki, a nie właścicieli.

- Przybliżony koszt założenia spółki z ograniczoną odpowiedzialnością w Danii przy udziale profesjonalnej kancelarii prawnej wynosi od 3 do 5 tysięcy DKK, natomiast dla spółki A/S mieści się w przedziale od około 4500 do 6000 DKK.

- Obie spółki, zarówno z ograniczoną odpowiedzialnością, jak i akcyjne, są zobowiązane do dostarczania rocznych raportów finansowych (årsrapport), posiadają statut (vedtægter) oraz akta założycielskie (stiftelsesdokument).

- W przypadku spółki ApS konieczne jest mianowanie kierownictwa, podczas gdy w spółce A/S funkcjonuje zarząd (ewentualnie: rada nadzorcza) obok kierownictwa.

- Obydwa rodzaje spółek muszą posiadać przynajmniej jednego właściciela.

- Regulacje dotyczące obu form spółek zostały określone w duńskiej ustawie o spółkach (Selskabsloven).

- Obie spółki podlegają przepisom podatkowym.

Spółka komandytowa (Kommanditselskab – K/S)

W Danii istnieje także kolejna alternatywa co do rodzaju spółki, a mianowicie opcja spółki komandytowej, która jest dostępna do założenia. Ta forma wymaga co najmniej jednego komplementariusza (np. spółki z ograniczoną odpowiedzialnością), który bierze na siebie pełną odpowiedzialność za zobowiązania spółki. Dodatkowo, spółka komandytowa musi składać się z kilku komandytariuszy, którzy ponoszą odpowiedzialność za długi spółki tylko do wysokości wkładu, jaki wniosą do spółki.

Główne informacje dotyczące spółki K/S:

- Sposób funkcjonowania spółki komandytowej jest określany w umowie założycielskiej, która stanowi niezbędny dokument przy rejestracji firmy.

- Zarejestrowanie spółki Kommanditselskab (K/S) jest wymagane w rejestrze DBA.

- Spółka komandytowa musi być zarejestrowana w przypadku, gdy wszyscy jej wspólnicy to osoby prawne.

- Rejestracja spółki powinna być dokonana przez partnerów w ciągu 8 tygodni od podpisania umowy w Agencji Handlu i Przedsiębiorstw (formularz rejestracyjny dostępny na stronie www.eogs.dk).

- W nazwie spółki powinno znaleźć się imię i nazwisko przynajmniej jednego z komplementariuszy oraz oznaczenie K/S, które identyfikuje jej prawną formę.

Kolejnym typem spółki komandytowej jest spółka z ograniczoną odpowiedzialnością w związku z udziałami - Partnerselskaber – P/S. Wspólnikami takiej spółki są spółki z o.o. działające publicznie, które odpowiadają za zobowiązania spółki tylko w granicach określonych udziałów wyrażonych konkretnymi kwotami lub pełnym kapitałem zakładowym.

Oddział firmy zagranicznej (Filial af udenlandsk selskab)

Na duńskim rynku pracy dostępna jest dodatkowa opcja dla polskich przedsiębiorców, polegająca na stworzeniu zagranicznego oddziału firmy. Procedura ta nie wymaga konieczności kapitału akcyjnego, choć jest bardziej czasochłonna w porównaniu do zakładania tradycyjnych spółek.

Przedsiębiorcy z Polski mają możliwość otworzenia oddziału swojej firmy w Danii, o ile spółka zarejestrowana w Polsce posiada odpowiednią strukturę prawną, zgodną z przepisami obowiązującymi w Danii (np. spółka z ograniczoną odpowiedzialnością ApS lub spółka akcyjna A/S).

Najważniejsze informacje dotyczące zagranicznego oddziału firmy:

- Nazwa oddziału powinna zawierać termin "filial", który oznacza "oddział", wraz z nazwą spółki i krajem, w którym działa.

- Rejestracja oddziału jest możliwa poprzez platformę erhvervsstyrelsen.dk w Danii.

- Do rejestracji oddziału niezbędne są odpowiednie dokumenty.

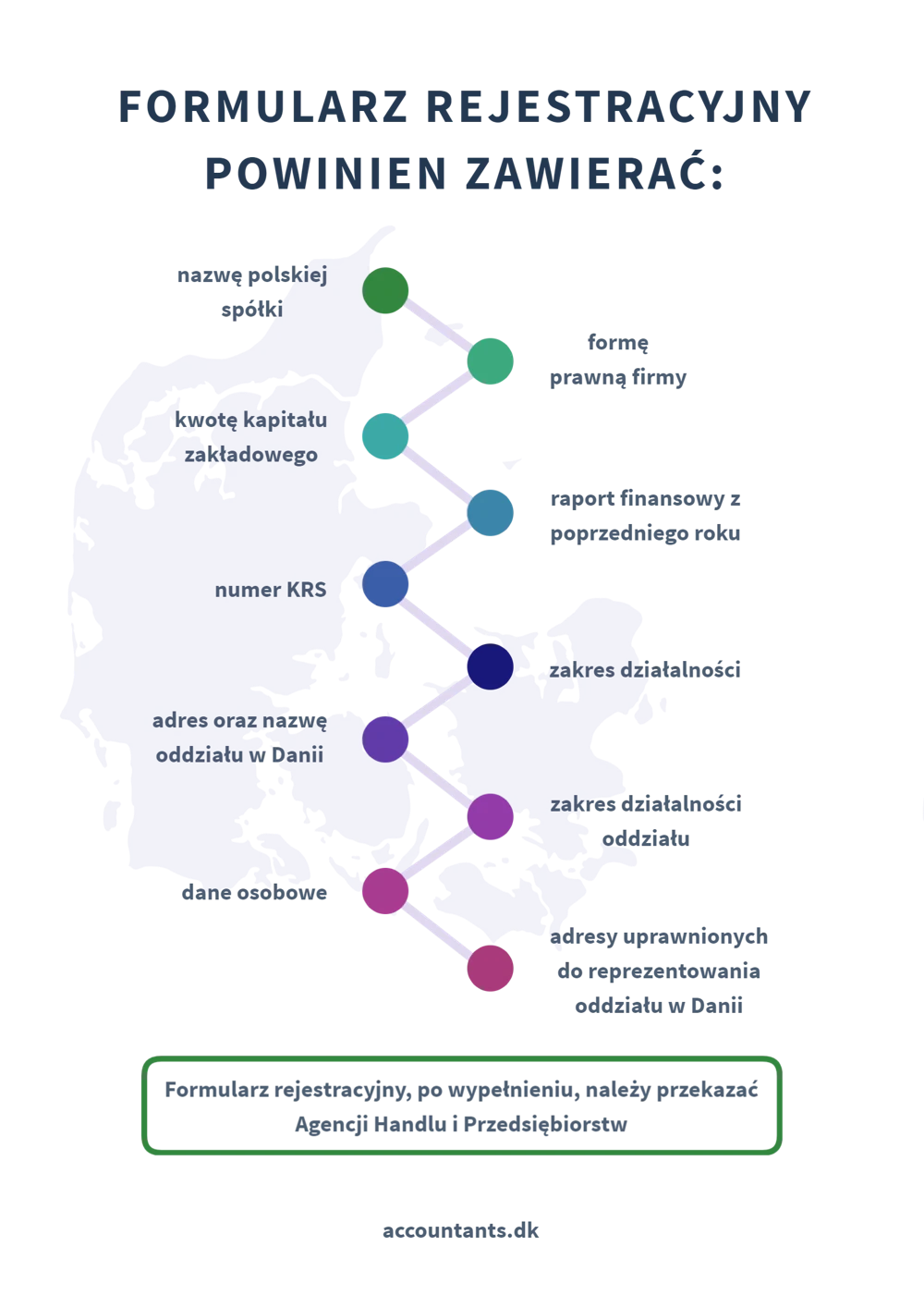

- Formularz rejestracyjny, po wypełnieniu, należy przekazać Agencji Handlu i Przedsiębiorstw, zawierając:

- nazwę polskiej spółki,

- formę prawną firmy,

- kwotę kapitału zakładowego,

- raport finansowy z poprzedniego roku,

- numer KRS,

- zakres działalności,

- adres oraz nazwę oddziału w Danii,

- zakres działalności oddziału,

- dane osobowe,

- adresy uprawnionych do reprezentowania oddziału w Danii.

- Minimalny wymagany kapitał zakładowy wynosi 80 tysięcy koron duńskich.

- Aby uregulować kwestie związane z opodatkowaniem VAT dla zagranicznego oddziału firmy, niezbędne jest zgłoszenie do SKAT-u (Urzędu Skarbowego).

- Koszt założenia oddziału spółki w Danii przy wsparciu prawnika wynosi w przybliżeniu 8 tysięcy koron duńskich.

- Oddział firmy podlega przepisom duńskiego prawa.

- Kierownik oddziału ponosi pełną odpowiedzialność za zobowiązania.

- Rocznie wymagane jest przekazanie kopii rocznego raportu finansowego firmy do Agencji Handlu i Przedsiębiorstw.

- Oddział firmy w Danii podlega 25% daninie od osób prawnych.

Przedstawicielstwo firmy zagranicznej (Salgskontor)

Przedsiębiorcy, którzy planują działalność na duńskim rynku, mają dodatkową alternatywę formalną do rozważenia. Polega to na zakładaniu przedstawicielstwa zagranicznej firmy, które ma za zadanie promowanie oferowanych produktów i usług (chociaż nie posiada uprawnień do ich bezpośredniej sprzedaży).

Przedstawicielstwo firmy zagranicznej, choć nie jest posiadaczem zdolności prawnej, działa jako oddzielna jednostka działająca w imieniu macierzystej firmy. Macierzysta firma ponosi pełną odpowiedzialność za wszelkie zobowiązania związane z działalnością przedstawicielstwa. Warto zaznaczyć, że przepisy prawne dotyczące funkcjonowania Salgskontor nie są jednoznacznie uregulowane w duńskim prawie.

Stowarzyszenia spółdzielcze (Andelsforening / Brugsforening)

Jedną z możliwych form prawnych jest stworzenie stowarzyszenia spółdzielczego, które opiera się na zawarciu umowy stowarzyszeniowej między osobami fizycznymi. Na podstawie tej umowy można prowadzić działalność obejmującą zarówno sprzedaż, jak i przetwarzanie produktów, które należą do członków stowarzyszenia. Również zakup oraz odsprzedaż towarów dla tych samych osób jest możliwa w ramach tego modelu. Członkowie zaangażowani w to stowarzyszenie spółdzielcze dzielą się odpowiedzialnością za zobowiązania biznesowe w sposób ograniczony. Ważnym aspektem jest dodanie do nazwy tego stowarzyszenia spółdzielczego skrótu określającego jego formę prawną, czyli "A.m.b.a." (oznaczający stowarzyszenie spółdzielcze z ograniczoną odpowiedzialnością).

Opodatkowanie w Danii

W kontekście sytuacji na duńskim rynku, warto zwrócić uwagę na kwestie związane z opodatkowaniem. W Danii obowiązuje system podatkowy, który uwzględnia progresywny wzrost stawek podatkowych w zależności od osiąganych dochodów. Wysokość progu, od którego dochody stają się opodatkowane, jest zależna od wysokości samych dochodów. Przy okazji, istnieje możliwość odliczenia pewnych wydatków od podatku, takich jak składki ubezpieczeniowe, alimenty na rzecz dzieci, składki emerytalne oraz koszty związane z dojazdem do pracy i wyżywieniem. Warto podkreślić, że organ podatkowy ma prawo przeprowadzić weryfikację zgodności tych wydatków z rzeczywistością w ciągu siedmiu lat.

Z kolei dotycząc konkretnych aspektów podatkowych w Danii:

- W roku 2019 stawki podatku dochodowego były następujące:

- 8% dla dochodów poniżej 50 217 DKK,

- 39,2% dla dochodów między 50 217 DKK a 558 043 DKK,

- 56,5% dla dochodów przekraczających 558 043 DKK.

- Warto też zaznaczyć, że można spotkać opcjonalny podatek kościelny, który wynosi 0,92%.

- W przypadku spółek działających w Danii, podatek od osób prawnych (CIT) wynosi 22%. Firmy, które osiągają roczne obroty powyżej 20 000 DKK, stają się także płatnikami VAT. Stawka tego podatku wynosi 25%.

- W zakresie podatku VAT (opodatkowania wartości dodanej), przedsiębiorstwa z rocznymi obrotami przekraczającymi 50 000 DKK podlegają tej formie opodatkowania. Stawka VAT to 25%. Niemniej jednak istnieje wiele wyjątków, gdzie stawka VAT wynosi 0%, jak w przypadku niektórych usług czy transakcji.

- Dla pracowników zagranicznych pracujących w Danii przez okres od 3 miesięcy do 3 lat, przy minimalnym wynagrodzeniu 47 500 DKK, stosuje się liniowy podatek dochodowy wynoszący 25%, który dodatkowo zawiera składkę na rynek pracy Danii na poziomie 9%.

- Przedsiębiorstwa, zarówno krajowe, jak i zagraniczne, które sprzedają usługi i towary w Danii, są zobowiązane do płacenia stałego podatku VAT na poziomie 25%.

Warto podkreślić, że rejestracja jako płatnik VAT jest konieczna dla właścicieli firm w Danii i musi być dokonana przed rozpoczęciem działalności. W przypadku spółek zagranicznych dostarczających towary i usługi duńskim przedsiębiorstwom, może mieć zastosowanie procedura odwrotnego obciążenia, która zróżnicowana jest w zależności od rodzaju dostarczanych dóbr i usług.

Na koniec, podatkowi podlegają osoby prawne, jak spółki z ograniczoną odpowiedzialnością czy spółki akcyjne, podczas gdy spółki osobowe podlegają innym zasadom podatkowym. Konsolidacja opodatkowania spółek jest obecna w duńskim systemie, co obejmuje dominujące spółki wraz z ich oddziałami i spółkami zależnymi.

Ochrona praw pracowników w Danii

Przedsiębiorcy w Danii, którzy podejmują decyzję o zatrudnieniu pracowników, powinni wnikliwie zapoznać się z regulacjami prawa pracy w tym kraju oraz z przepisami, które dotyczą różnych kategorii zawodowych. Przykładem takich uregulowań jest ustawa odnosząca się do dokumentacji związaną z zatrudnieniem (ustawa o certyfikacie zatrudnienia), która przewiduje, że pracownicy zatrudnieni na co najmniej jeden miesiąc, pracujący więcej niż 8 godzin tygodniowo, uprawnieni są do otrzymania pisemnego dokumentu zawierającego kluczowe informacje o ich warunkach zatrudnienia.

W Danii, prawa pracownicze często korzystają z wsparcia tzw. układów zbiorowych, czyli porozumień dotyczących warunków pracy, które są negocjowane pomiędzy pracodawcami (organizacjami pracodawców lub firmami) a reprezentantami pracowników, którzy działają poprzez związki zawodowe lub stowarzyszenia pracowników.

Zakres porozumienia zbiorowego obejmuje:

- kwestie dotyczące pracy,

- ustalanie czasu i miejsca wykonywania obowiązków,

- uzgodnienia odnośnie wynagrodzeń,

- regulacje dotyczące rekompensat za nadgodziny,

- ustalenia związane z urlopami,

- zagadnienia emerytalne,

- rozwiązywanie ewentualnych sporów,

- kwestie bezpieczeństwa w miejscu pracy,

- inne aspekty uregulowane przez prawo pracy Danii,

- ramowe porozumienie między organizacjami pracodawców a reprezentantami pracowników, definiujące dodatkowe wytyczne.

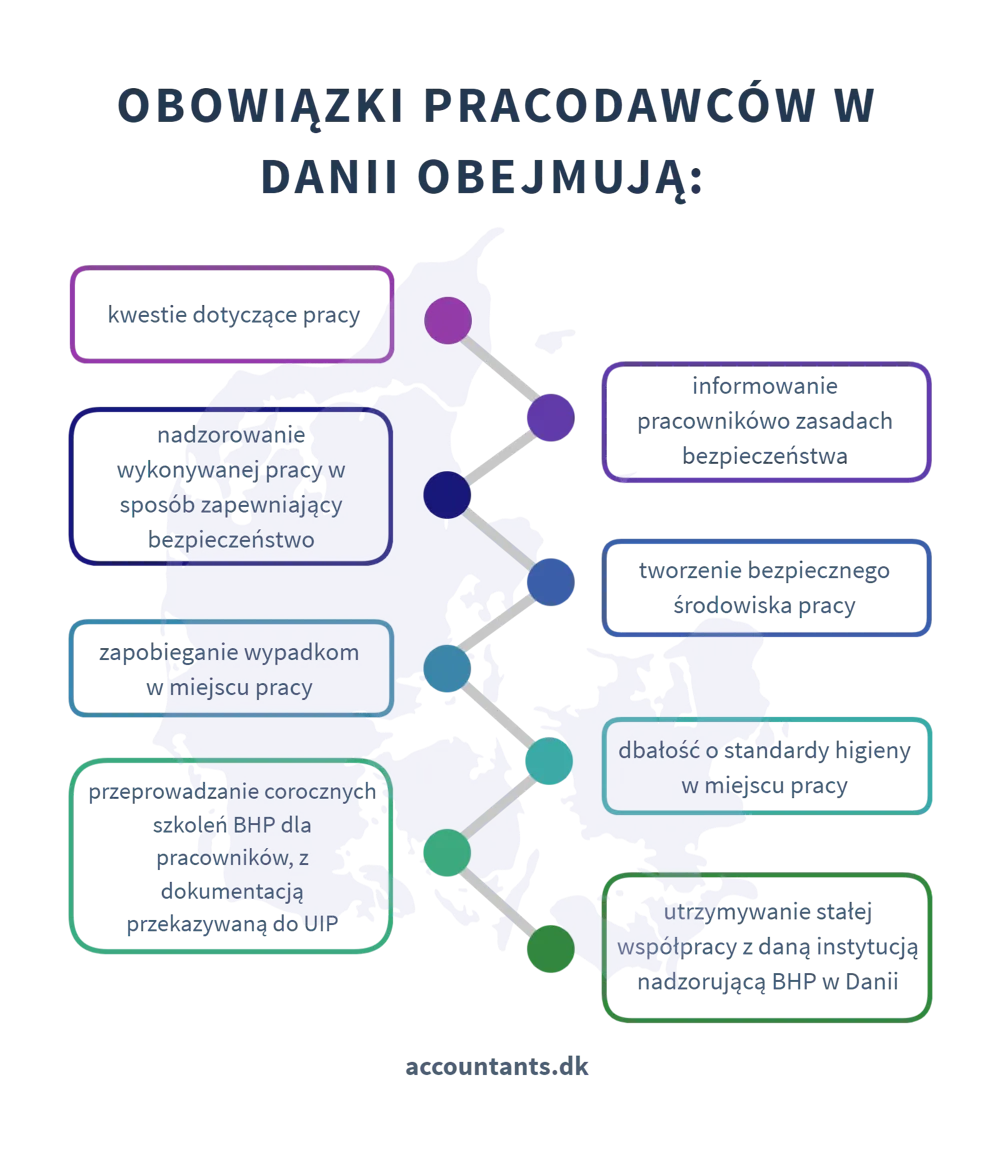

Wszyscy pracodawcy w Danii są zobowiązani do zapewnienia swoim pracownikom ubezpieczenia od chorób zawodowych i wypadków oraz do przeprowadzania szkoleń z zakresu bezpieczeństwa i higieny pracy. Również istotnym elementem jest gwarantowanie uczciwego wynagrodzenia i zakaz dyskryminacji. W przypadku niestosowania się do tych zasad, związki zawodowe w Danii zachowują prawo do organizowania strajków, blokad lub akcji protestacyjnych na rzecz pracowników, w celu negocjacji lepszych warunków płacowych. Związki zawodowe mają również możliwość inicjowania konfliktów pracowniczych w celu osiągnięcia porozumienia zbiorowego.

W Danii istnieje również ustawa regulująca zasady delegowania pracowników do pracy za granicą.

Regulacje bezpieczeństwa w miejscu pracy

W Danii, osoby prowadzące własną działalność gospodarczą lub pracujące w miejscowym przedsiębiorstwie muszą przestrzegać rygorystycznych przepisów dotyczących prawa pracy i regulacji bezpieczeństwa oraz higieny pracy. Nienależyte przestrzeganie tych regulacji może skutkować nałożeniem kar finansowych lub nawet wstrzymaniem wykonywanej pracy. Niezbędne wytyczne można znaleźć na oficjalnej stronie Duńskiego Urzędu Inspekcji Pracy (UIP).

W sytuacji, gdy duńskie przedsiębiorstwo zatrudnia co najmniej 10 pracowników, jest zobowiązane do stworzenia struktury odpowiedzialnej za kwestie BHP i mianowania inspektorów, którzy będą nadzorować wprowadzanie przepisów bezpieczeństwa. To samo dotyczy firm, które zatrudniają pracowników na stanowiskach rotacyjnych lub czasowych, gdzie okres zatrudnienia przekracza dwa tygodnie.

Powszechne zagadnienia związane z prowadzeniem biznesu w Danii

- Pojęcie Dania Holding Company

Definicja firmy holdingowej w Danii polega na funkcjonowaniu jako spółka holdingowa, która jest zobowiązana do rejestracji w Urzędzie ds. Handlu i Spółek. Niżej zostały przedstawione kluczowe informacje związane z Dania Holding Company:- firma o charakterze holdingowym w Danii to Anpartselskab (ApS) - rodzaj spółki prywatnej,

- Dania Holding Company posiada udziały w innych spółkach zależnych zagranicznych,

- przedsiębiorstwo holdingowe ma prawo kontrolować 100% udziałów w spółkach zagranicznych,

- zyski osiągnięte przez tę firmę są zwolnione z opodatkowania,

- minimalny wymagany kapitał zakładowy to 125 000 duńskich koron,

- rejestracja firmy może być dokonana przy jednym udziałowcu,

- brak ograniczeń co do działań spółek zależnych,

- proces rejestracji można przeprowadzić w ciągu jednego dnia,

- rocznie audytowane są konta firmowe, które są rejestrowane publicznie,

- spółki holdingowe posiadają wyłącznie akcje zagraniczne,

- wypłacane dywidendy nie podlegają opodatkowaniu.

- Na podstawie reformy podatkowej z 2009 roku, wyróżnia się różne kategorie inwestorów w zależności od udziałów: inwestorzy powiązani, posiadający akcje na poziomie 50% kapitału zakładowego - zwolnieni z podatku od zysków kapitałowych; inwestorzy portfelowi, którzy są zobowiązani do opłacania podatku od zysków kapitałowych przy posiadaniu akcji poniżej 10% kapitału zakładowego; inwestorzy zależni, którzy nie są zobowiązani do płacenia podatku od zysków przy akcjach o udziale od 10% do 50% kapitału zakładowego.

- Zobowiązania dotyczące przestrzegania przepisów

Przedsiębiorstwa w Danii podlegają kontroli ze strony policji, Urzędu Skarbowego i Inspekcji Pracy, które nadzorują rejestrację w RUT, terminowe opłacanie podatków, przestrzeganie standardów bezpieczeństwa i higieny pracy oraz legalność zatrudnienia. Nieprzestrzeganie tych zasad może prowadzić do ostrzeżeń, nakładania grzywien lub skierowania na drogę sądową.

- Założenie oddziału vs. nowej firmy

Dla polskich firm, tworzenie oddziału zagranicznego w Danii jest dobrym wyborem. Oddział można otworzyć, jeśli działalność w Polsce jest podobna do duńskiego A/S lub ApS. Przy założeniu oddziału, nie jest wymagany kapitał startowy, w przeciwności do zakładania nowej spółki.

- Kurs wymiany duńskich koron

Kantory internetowe oferują lepsze kursy niż tradycyjne placówki. Możliwe jest negocjowanie marż. Przykładem strony jest: www.rkantor.com.

- Ważne strony i numery telefonów w Danii:

- erhvervsstyrelsen.dk,

- skat.dk,

- virk.dk,

- statsforvaltning.dk,

- toldskat.dk,

- Rejestracja w Erhvervs-og Selskabsstyrelsen: Kampmannsgade 1, DK-1780 Copenhagen V; Tel.: +45 33 30 77 00; Fax: +45 33 30 77 99; E-mail: ckk@erhvervsstyrelsen.dk.

- Procedura rejestracji firmy

Proces rejestracji firmy w Danii jest prosty, a wiąże się z brakiem ograniczeń, konkurencji oraz niskim podatkiem dochodowym. Założenie działalności można dokonać za pomocą strony internetowej DCCA (Danish Commerce and Companies Agency): www.erhvervsstyrelsen.dk. Nowa firma otrzymuje numer CVR (Centralny Rejestr Firm): www.cvr.dk. Rejestrację w Urzędzie Ceł i Podatków można przeprowadzić na stronie www.toldskat.dk.

- Certyfikat pobytowy

Osoby planujące dłuższy pobyt lub zakładające firmę w Danii muszą uzyskać certyfikat pobytowy dla obywatela UE/EOG w duńskim Urzędzie Regionalnym (www.statsforvaltning.dk).

- Invest in Denmark

Organizacja Invest in Denmark dostarcza przedsiębiorcom informacji dotyczących inwestycji w Danii.

- System LetLøn

Narzędzie LetLøn dostępne na stronie duńskiego Urzędu Celno-Podatkowego (SKAT) pozwala na prowadzenie dokumentacji płacowej pracowników małych firm. System automatycznie oblicza podatki i koszty.

- Opłata za wynajem lokalu

Opłata Afstaelse za wynajem lokalu pod działalność jest płacona przez dzierżawców.

- Płatnik VAT

Przedsiębiorcy w Danii muszą płacić podatek CIT oraz 25% podatku VAT, jeśli roczne obroty przekroczą 20 tys. DKK.

- Tłumaczenia dokumentów

Koszt tłumaczenia dokumentów z języka duńskiego przez tłumacza przysięgłego wynosi około 400 koron duńskich za stronę.